Die Portfolioanalyse – Angebote visuell einteilen & bewerten

Als Unternehmensleiter, Strategieverantwortlicher oder Innovationsmanager bzw. deren Berater bist Du mit folgenden Fragen konfrontiert:

- Mit welchem Modell können wir die verschiedenen Wertangebote unserer Firma eingängig darstellen?

- Welche unserer Dienstleistungen sind heute und zukünftig gefragt, welche fristen (bald) ein Schattendasein?

- In welcher Phase des Lebenszyklus steckt welches unserer Produkte?

Unterstützung findest Du in der Portfolioanalyse und der resultierenden Portfolio- bzw. BCG-Matrix.

Ergebnis: Visuelle Klassifikation einer Menge von Wertangeboten und Ableitung von strategischer Entwicklungsschritte

Teilnehmer: mind. 1 Person

Dauer: 30-90 Minuten (je Menge der Wertangebote und Datengrundlage)

Utensilien: Notebook & Office Software

Sofort mit professionellen Templates starten?

Nutze die Consulting Methodenvorlagen XXL mit über 460 Office Vorlagen für Deinen Projekterfolg!

Zweck

Mit der Portfolioanalyse visualisiert, studierst und bewertest Du das Produkt- bzw. Dienstleistungsangebot eines Unternehmens hinsichtlich Markt und Wettbewerb. Abhängig von den drei Kennwerten relativer Marktanteil, absolutes Marktwachstum sowie Umsatz sortierst Du die Wertangebote einer Firma in vier Kategorien und leitest strategische Schlussfolgerungen für den weiteren Lebenszyklus ab.

In der Strategiearbeit und Innovationsmanagement ist die Portfolioanalyse und ihre Portfoliomatrix ein beliebtes, vielseitiges und verbreitetes Tool. Sie erfüllt dabei drei Funktionen:

- Überblick: Was ist unser aktuelles Sortiment von Produkten und Diensten? Wo im Lebenszyklus stehen diese?

- Entscheidungshilfe: In welche Angebote sollten wir zusätzliche Ressourcen, Kapitel, Aufmerksamkeit etc. zwecks Erhöhung des Marktanteils investieren?

- Prognose: Wie wird sich ein Angebot zukünftig entwickeln?

Leicht variiert, lassen sich die Analyseergebnisse auch für andere Schwerpunkte, beispielsweise dem IT, Personal und Change Management, einsetzen. Stets wird der Sachverhalt anhand von zwei Schlüsselfaktoren, vier Feldern und unterschiedlich großen Kreisen übersichtlich dargestellt.

Das Verfahren und ihr prominentestes Ergebnis – die Portfoliomatrix – werden oft auch BCG Analyse oder Boston Matrix genannt. Weitere Synonyme sind Marktanteils- und Marktwachstumsanalyse bzw. Vier-Felder-Matrix.

Aufbau

Portfoliomatrix – „Wie lässt sich der Lebenszyklus eines Angebots darstellen?“

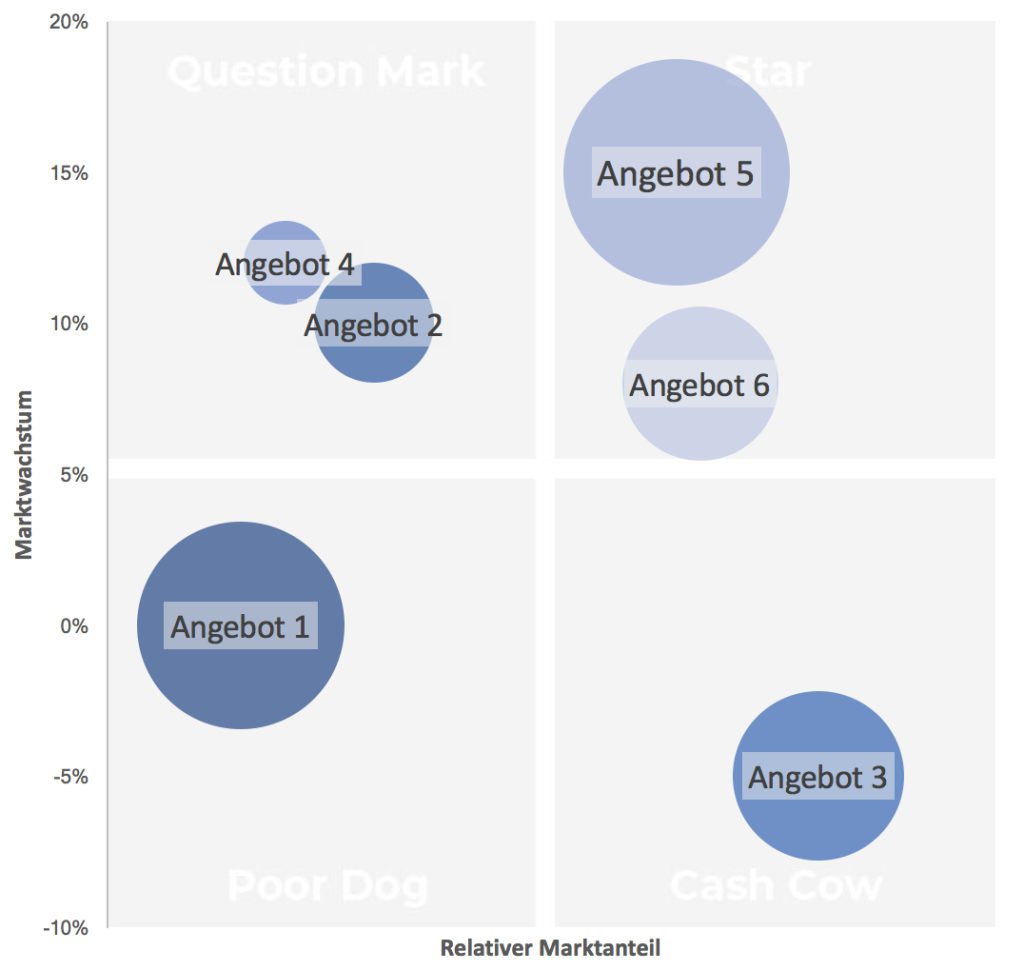

Herzstück der Portfolioanalyse ist die 4-Felder Portfoliomatrix. Diese verbindet die beiden Messgrößen Marktwachstum und relativer Marktanteil eines Unternehmens.

- Das absolute Marktwachstum (horizontale X-Achse) in Prozent reflektiert das Steigungsmaß im Lebenszyklus eines Angebotes, beispielsweise wachsend (positiv, +20 Prozent), stagnierend (0 Prozent) oder zurückgehend (negativ, -20 Prozent). Die Komponenten repräsentiert das nicht beeinflussbare Unternehmensumfeld.

- Der relative Marktanteil (vertikale Y-Achse) signalisiert das auf Erfahrung beruhende Kostensenkungspotential, beispielsweise gering (zwischen 0 und 1) sowie hoch (zwischen 1 und 2). Große Marktanteile verkörpern das Potential niedriger Kosten und damit die Möglichkeit zur (Kosten-)Führerschaft in einem Markt. Diese Komponenten kann ein Unternehmen direkt beeinflussen.

Berechne den relativen Marktanteil, indem Du den eigenen Marktanteil durch den des bedeutendsten Marktteilnehmers dividierst. Beispiel: Besitzt Dein Unternehmen für ein Produkt 20 Prozent, der größte Wettbewerber hingegen 40 Prozent Marktanteil, liegt der relative Wert bei 0.5 (= 20 / 40).

Die Urform der Portfoliomatrix unterscheidet zwischen vier Quadranten. Je nach seinem Marktwachstum und Marktanteil wird ein Angebot einem dieser vier gleich großen Bereiche mit einem Kreis (auch genannt Blase) zugeordnet. Als dritte Dimension kennzeichnet die Kreisgröße den derzeitigen Umsatz des Angebots. Alternativ verwendest Du das Deckungsbeitragsvolumen oder den Cash-Flow des Wertangebots.

Versehe Deine Matrix mit einem aussagekräftigen Titel sowie Meta-Infos wie Autor, letzte Aktualisierung sowie Datengrundlage.

Normstrategien – „Wie lässt sich die Portfoliomatrix in der Strategiearbeit nutzen?“

Nachfolgend die vier Felder sowie ein Vorschlag für das strategische Vorgehen, der sogenannten Normstrategie.

1. Poor Dogs (dt. Arme Hunde) – geringer Marktanteil, geringes Marktwachstum

Diese Angebote bringen nur wenig Gewinn ein, verursachen aber auch keine sonderlich hohen Investments. Beispielsweise handelt es sich um Auslaufprodukte, ehemalige Cash Cows von gestern.

Überwache alle Produkte und Dienstleistungen in diesem Feld. Falls ein Wertangebot trotz geringem Anteil und Wachstum vorteilhaft ist, hältst Du an ihm fest. Sobald die Deckungsbeiträge hingegen negativ ausfallen, eliminierst Du diesen Portfoliokandidaten.

2. Cash Cows (dt. Ertragsperlen) – hoher Marktanteil, geringes Marktwachstum

Dies sind etablierte, beliebte Angebote, die lukrative Gewinne in die Unternehmenskassen spülen. Bei einem durchdrungenen Massenmarkt erfordern diese Angebote kaum neue Investitionen, besitzen oft jedoch auch einen starken Wettbewerb.

Melke Cash Cow Produkte und Services, solange sie gesund und noch nicht zum Poor Dog mutiert sind. Beobachte gleichzeitig die Wettbewerber und achte auf die Effizienz. Aufgrund des geringen Marktwachstums solltest Du in Weiterentwicklung und Marktdurchdringung nicht zu viel investieren, Dich stattdessen aufs Abschöpfen konzentrieren.

3. Stars (dt. Sterne) – hoher Marktanteil, hohes Marktwachstum

Stars sind die Könige des Angebotsportfolios: Bei einem weiterhin hohen prognostizierten Marktwachstum schöpfst Du mit einem Star satte Gewinne ab. Im Gegensatz zu einer Cash Cow musst Du weiterhin Aufwand in das Angebot und seine Marktdurchdringung stecken, um seinen Anteil auszubauen bzw. mindestens zu halten.

Investieren und Deckungsbeiträge ausbauen – so lautet die Strategie für Stars. Verliebe Dich jedoch nicht in einen Star. Mittelfristig wird aus ihm eine Cash Cow, langfristig ein Poor Dog.

4. Question Marks (dt. Fragezeichen) – geringer Marktanteil, hohes Marktwachstum

Hier handelt es sich um Angebote, die aufgrund des geringen Marktanteils aktuell nicht viel einbringen, jedoch erhebliches Marktwachstumspotenziale bieten. Oft sind dies für das Unternehmen neue Produkte oder Dienste ohne nennenswerte Einnahmen, die entweder schnell wiedereingestellt oder mit erheblichen Investitionen in den Markt gedrückt werden.

Entscheide anhand von Marktests, Kundenbefragungen und Wettbewerbsbeobachtungen, ob Du vom hohen Wachstum profitieren und den relativen Marktanteil ausbauen kannst. Mache aus dem Fragezeichen entweder einen Star, einen Poor Dog oder streiche das Angebot ganz aus dem Portfolio.

Anwendung

Bevor Du Dich an eine Portfolioanalyse wagst, präzisiert Du zunächst mit den Ergebnisempfängern Umfang und Tiefe der Untersuchung. Stimmt auch die zu berücksichtigende Datengrundlage sowie den Zeiteinsatz ab. Anschließend verfährst Du allein oder im Team wie folgt:

1. Daten erheben

Erhebe für jedes zu betrachtende Wertangebot eines Unternehmens die folgenden Daten:

- Marktwachstum (auf einen 3-5 Jahreszeitraum betrachtet)

- eigener Markanteil

- Marktanteil des bedeutendsten Konkurrenten

- eigener Umsatz (alternativ Deckungsbeitrag oder Gewinn)

Berechne den relativen Marktanteil durch Division des eigenen Anteils durch Marktanteil der größten Konkurrenz.

2. Portfoliomatrix erstellen

Hast Du die Werte ermittelt, ist die Visualisierung per Portfoliomatrix eine einfache Übung.

- Das Diagramm mit vier Quadranten bildet Deine Grundlage.

- Die Umsatzgröße stellst Du durch die Kreisgröße dar.

- Jeden Kreis verortest Du je nach relativem Marktanteil und Marktwachstum in der Matrix.

3. Erkenntnisse ableiten

Auf Basis der grafischen Repräsentation diskutierst Du mit den Kollegen nun folgende strategische Fragen:

- Welchen Wert erzeugen die jeweiligen Angebote für uns?

- Lohnt es sich noch, die Poor Dogs im Portfolio zu haben? Wie können diese in Cash Cows gewandelt werden?

- Wie viel Potenzial sehen wir in den Question Marks? Wie stark wollen wir sie nach vorn bringen?

- Mit welchen Maßnahmen können Stars gefördert und Cash Cows langfristig unterstützt werden?

4. Maßnahmen treffen

Werte die Ergebnisse aus und entscheide auf Basis der vier Felder für jedes Angebot über das weitere Vorgehen. Die vorgestellten Normstrategien helfen Dir dabei. Verteile Aufgaben oder setze Projekte für die nächsten Schritte auf.

Beispiele

BCG-Matrix – populärer Vertreter der Portfolioanalyse

Nachfolgend die berühmte BCG-Matrix inklusive beispielhaft einsortierte Wertangebote.

Typischerweise ist eine Produkt- bzw. Service-Innovation zu Beginn des Lebenszyklus ein Question Mark, gekennzeichnet durch einen geringen Marktanteil mit hoher Wachstumsrate.

Falls das Produkt sich durchsetzt und sein Marktanteil deutlich steigt, wird aus ihm ein Star mit hohem Marktanteil bei gleichzeitig hohen Wachstumsraten des Marktes.

Der Markterfolg ruft Wettbewerber auf den Plan, die versuchen, das Angebot zu kopieren. Häufig sinkt dadurch der relative Marktanteil und schließlich wächst der Markt nicht mehr, weil keine weiteren Zielgruppen erschlossen werden können. Das Angebot ist nun eine Cash Cow.

Mit der Zeit verdrängen neue Angebote die Cash Cow, da sie ein Kundenbedarf deutlich besser adressieren. Dadurch sinkt der relative Marktanteil des zum Standard gewordenen Angebots und es wird zum Poor Dog.

Vor- & Nachteile

Pro

- Schnell, visuell und kommunikativ – das sind die drei wesentlichen Vorzüge der Portfolioanalyse und ihrer resultierenden 4-Felder Matrix.

- Liegen die Daten in guter Qualität vor, hast Du in wenigen Schritten die Portfoliomatrix erstellt. Diese ist leicht zugänglich, insbesondere auch für Top-Manager und Entscheider rasch erfassbar.

- Mit seinen drei Dimensionen und den vier Quadranten bietet der Visualisierungstyp dennoch ausreichend Diskussionsstoff. Das Bestehende Portfolio kann analysiert und Trends für die Zukunft abgeleitet werden.

Contra

- Nicht für jedes Unternehmensangebot kann der relative Marktanteil ohne weiteres ermittelt werden. Auch gleicht die Bestimmung des zukünftigen Marktwachstums teilweise dem Lesen in der Glaskugel.

- Vielschichtige Probleme und Lösungen besitzen oft mehr als nur drei Dimensionen. Für die Portfolioanalyse bist Du jedoch gezwungen, einen Sachverhalt auf zwei Achsen plus Kreisgröße zu verdichten. Dadurch reduziert Du Komplexität, blendest jedoch gleichzeitig auch Faktoren aus bzw. triffst implizite Annahmen.

Praxistipps

Tipp 1 – Methode für Szenarienplanung heranziehen

Ursprünglich bezieht sich die Portfolioanalyse auf den Ist-Stand von Produkten und Dienstleistungen. Daher: Wo liegen Marktwachstum, relativer Marktanteil und Umsatz eines Angebotes heute?

Regelmäßig lohnt sich die Modellierung von zukünftigen Zeitpunkten auf Basis von Szenarien, beispielsweise Produktportfolio 2025, 2030 etc.

Tipp 2 – Durch Farbe eine 4te Dimension hinzufügen

Die Position eines Wertangebotes in der Portfoliomatrix sowie die Angebotskreisgröße transportieren dem Leser drei Informationen. Doch wie vermittelst Du ein viertes Detail, zum Beispiel die Business Priorität, das Umsetzungsrisiko, das Distributionsland oder die Digitaltechnologie?

Hilfreich ist ein Blick auf die Heatmap, welche dargestellte Werte unterschiedlich einfärbt. Verwende für die Kreise im Portfolio ebenfalls verschiedene Farben. So färbst Du beispielsweise alle für den europäischen Markt vorgesehenen Angebote blau, für den US-amerikanischen Markt grün etc.

Tipp 3 – 4-Felder-Matrix alternativ einsetzen

Nutze die flexible 4-Felder Matrix der Portfolioanalyse zur Visualisierung weiterer Aspekte, beispielsweise…

- Attraktivität von Übernahmekandidaten,

- Markterfolg von Innovationen,

- Wertbeitrag von IT-Systemen oder

- Return on Invest von Projekten.

Mit etwas Kreativität und Gestaltungswillen lassen sich viele Probleme und Lösungen in drei Dimensionen und vier Quadranten überführen.

Übrigens ist auch die SWOT Analyse mit ihren vier Feldern Strengths, Weaknesses, Opportunities und Threats eine Form der Portfoliomatrix. Aber auch die Eisenhower-Matrix mit den Achsen Dringlichkeit und Wichtigkeit unterscheidet in vier Kategorien.

Tipp 4 – Zu Grunde liegende Annahmen explizieren

Kaufen Kunden in 5 Jahren immer noch das Produkt? Wie verhält sich ein Wettbewerber in den nächsten 3 Jahren? Gewinnen wir auch übernächstes Jahr noch genügend Fachkräfte und können weiterhin wachsen?

In digitalen Zeiten dreht sich Wirtschaftswelt immer schneller, wird dadurch auch immer unsicherer und ungewisser. Ergänze Deine Portfolioanalyse daher mit Annahmen. Diese notierst Du direkt unter der Matrix.

Tipp 5 – Ansatz zur McKinsey/GE-Matrix erweitern

Entwickle die klassische Portfoliomatrix zur McKinsey/GE-Matrix weiter. Dazu ersetzt Du die Dimension ‚Marktwachstum‘ durch ‚Marktattraktivität‚. Relevante Faktoren sind beispielsweise Kundenanzahl, Wettbewerbsintensität, Patentschutzpotential etc.

Zudem erweiterst Du die Dimension ‚relativer Marktanteil‘ zu ‚relative Wettbewerbsstärke‚ und berücksichtigst nun Größen wie Qualität, Patentschutz, Qualifikation der Belegschaft, finanzielle Situation. Zudem ist eine feinere Abstufung der Normstrategien durch eine 3×3 Felder Matrix möglich.

Je mehr Werte, desto zeitintensiver die Analyse und desto größer die Tendenz einer unscharfen Differenzierung.

Lesetipp

Marktattraktivitäts-Portfolio, Technologie-Portfolio, Innovations-Portfolio – die Portfolioanalyse eignet sich für verschiedene Consulting Aufgabenstellungen. Weitere Infos zum Tool findest Du im ControllingWiki.

Ursprung

Die Portfolioanalyse gehört zum Grundwerkzeug von Strategieberatern. Der Ansatz wurde in den 1970er von Bruce Henderson – Gründer von The Boston Consulting Group (BCG) – konzipiert. Die Herkunft begründet die heute noch geläufigen Synonyme BCG Analyse, BCG Matrix bzw. Boston Matrix.

Das lateinische Wort ‚Portfolio‘ steht für ‚Mappe‚, also eine Menge von zusammengehörigen Sachverhalten.

Bonusmaterial

Wirtschaft – simpleclub: BCG Portfolio einfach erklärt (5 min) – Die Portfolio/BCG-Matrix bildhaft erklärt

Sofort mit professionellen Templates starten?

Nutze die Consulting Methodenvorlagen XXL mit über 460 Office Vorlagen für Deinen Projekterfolg!